ÚLTIMAS NOVEDADES Freedom24: rentabilidad anual del 5,33% en $ y 3,85% en €

Qué es la inflación y cómo combatirla con productos financieros

La inflación es uno de los fenómenos económicos que mayor impacto tiene en la vida cotidiana de los ciudadanos, puesto que eleva el coste de multitud de productos y servicios que consume en su día a día, encarece sus gastos habituales y, en definitiva, les hace perder poder adquisitivo.

La inflación es, además, un fenómeno económico bastante complejo, con múltiples causas, a veces difícil de predecir, aún más complicado de combatir y para el que es arduo vaticinar su fin o, al menos, su remisión.

Entonces, ¿hay formas de combatir la inflación y que los ciudadanos no pierdan poder adquisitivo? La respuesta es sí, varias, la mayoría relacionadas con medidas gubernamentales o con pactos entre las partes implicadas en cualquier economía: representantes de los trabajadores y empresarios. No obstante, los usuarios también pueden tomar cartas en el asunto de forma individual y tratar de combatirla por su cuenta utilizando tanto productos financieros de ahorro como de inversión. En ambos casos, el objetivo será generar ingresos adicionales a su sustento principal para que su dinero no pierda valor, aunque se debe tener en cuenta que algunas opciones son más arriesgadas que otras.

A continuación te explicamos qué es la inflación, qué la provoca o cómo puedes combatirla con productos financieros para que no pierdas poder adquisitivo, entre otros aspectos.

¿Qué es la inflación?

La inflación se define como un aumento general de los precios de consumo, tanto de productos como servicios, en un marco económico concreto, generalmente el de un país, según explica en Banco de España.

La fluctuación de los precios de bienes y servicios es algo habitual en cualquier economía, pero lo normal es que unos suban mientras que otros bajan afectados por las leyes que rigen los mercados, como la de la oferta y la demanda. De esta forma, las subidas de uno se compensan con las bajadas de otros y, en términos generales, se encuentra cierto equilibrio en el cómputo global.

Con la inflación, en cambio, ese equilibrio se rompe porque deja de haber fluctuaciones y la inmensa mayoría de los bienes y servicios aumentan sus precios, lo que provoca que el coste de la vida se incremente y, en consecuencia, se puedan adquirir menos cosas que antes con el mismo dinero. Esto hace que el dinero pierda valor y, en consecuencia, que también lo pierdan los ahorros de los ciudadanos.

Causas de la inflación

El origen de la inflación puede ser múltiple y, en general, este fenómeno siempre es la consecuencia de una suma de factores, no de uno solo. Algunos de ellos tienen que ver directamente con la economía del país o de la región en la que se dé, mientras que otros obedecen a condicionantes sociales, políticos e, incluso, ambientales o logísticos.

Uno de los orígenes más comunes de la inflación se encuentra en el aumento considerable de la demanda de determinados bienes o servicios, en especial si estos son clave para la economía del país. En todo Estado son tres los grandes grupos que pueden influir directamente en esto: el conjunto de los ciudadanos, las empresas y el propio Gobierno. En el primer caso podemos tomar como ejemplo un incremento del uso de la electricidad para acondicionar los hogares por condiciones climáticas adversas, ya sea frío o calor: los habitantes de una zona utilizan más su aire acondicionado o su calefacción, lo que incrementa la demanda de energía y, en consecuencia, la encarece.

En el segundo y tercer caso, empresas y Gobierno, el aumento de la necesidad de determinados bienes o servicios para su trabajo también puede desencadenar la inflación, en especial si se trata de algo de uso común que utilicen los ciudadanos. Si retomamos el ejemplo de la electricidad, un incremento de la demanda por un aumento de la producción industrial puede llevar al encarecimiento de la energía, que afectará a toda la sociedad. En este caso, además, al ser un aprovisionamiento básico en casi cualquier actividad, es muy fácil que ese mayor precio de la luz se vaya trasladando al valor de venta de los productos de muchas compañías, lo que provocará rápidamente una inflación.

Otra de las causas más comunes de la inflación es el aumento de los costes de producción, que puede estar relacionado con un aumento de la demanda, como hemos visto un poco más arriba, o no. Ese incremento también puede venir dado por una devaluación de la moneda (que hará que las empresas suban el precio para no perder dinero), de una escasez de materias primas derivada de condiciones meteorológicas adversas (sequías, heladas, desastres naturales, etc.), de la falta de un bien clave por la incapacidad de sus productores de aumentar su fabricación, de problemas en las rutas de abastecimiento, etc.

Por último, otro de los orígenes más comunes de la inflación se halla en alteraciones sociales o políticas que creen inseguridad económica, como guerras, conflictividad social, promulgación de algunas leyes que las empresas perciban como perjudicial para su actividad o cambios de Gobierno, entre muchas otras. En estos casos, la incertidumbre que generan eventos de consecuencias imprevisibles hace que muchas compañías aumenten los precios de forma anticipada para prevenir posibles pérdidas futuras.

Así pues, el aumento de la demanda, el incremento de los costes y la inestabilidad política o social suelen encontrarse en el origen de la inflación, aunque ésta es un fenómeno económico tan complejo que sus causas bien pueden ser otras a las anteriormente mencionadas, o una suma de varias de ellas.

Asimismo, hay ocasiones en las que se da una inflación estructural que, habiendo nacido de algunas de las causas mencionadas, se ha cronificado y ya no responde a los hechos que la originaron, sino a la incapacidad de la economía en la que se den de frenarla.

¿Cómo se pueden proteger los ahorros de la inflación?

La inflación es un serio problema para los ciudadanos porque hace que su dinero valga progresivamente menos. Al aumentar el precio de todo, tendrá que pagar más para comprar lo mismo que antes. Esto, si no se compensa con un aumento de su sueldo, hará que, inevitablemente, pierda poder adquisitivo.

Eso mismo hace que quienes tengan ahorros vean como ese dinero que tanto les ha costado amasar va valiendo cada vez menos. Por eso, los economistas recomiendan que se mueva todo el capital acumulado que el usuario no mantenga como fondo para posibles imprevistos o urgencias. Es decir, depositarlo o invertirlo en productos financieros que generen una rentabilidad suficiente como para que, al menos, los rendimientos obtenidos compensen el incremento de los precios.

Para mover su dinero, los usuarios pueden optar por diferentes productos, desde los de renta fija, muy seguros pero con baja rentabilidad, hasta los activos de inversión, más arriesgados pero con mayores rendimientos económicos. Las opciones son múltiples, y veremos las más interesantes a continuación, pero lo que debes tener claro es que si no quieres que la inflación haga que tus ahorros pierdan valor, es fundamental que muevas ese capital para que genere beneficios.

Productos bancarios de ahorro para combatir la inflación

En el mercado financiero existen varios productos bancarios con los que los usuarios pueden obtener beneficios por sus ahorros. Los más interesantes de este segmento son los de renta fija, es decir, aquellos que ofrecen unos beneficios constantes durante el tiempo que el interesado los tenga contratados, sin que las fluctuaciones económicas afecten a su rendimiento.

En los productos de renta fija la entidad y el usuario firman un contrato en el que queda recogida la remuneración que dará la primera a cambio de que el segundo cumpla con una serie de requisitos, que varían en función del instrumento. Esto hace el banco esté obligado a entregarle esa remuneración siempre que el cliente cumpla con las condiciones, por lo que son opciones para mover el dinero con las que el riesgo de perder capital es casi nulo y el beneficio está casi completamente asegurado.

A cambio de esa seguridad para con el dinero del usuario, los productos de renta fija ofrecen beneficios bastante modestos, que en el mejor de los casos pueden llegar hasta el 4% de intereses anuales.

A continuación te explicamos cuáles son los productos bancarios de ahorro más interesantes para proteger tu dinero de la inflación.

Cuentas remuneradas

Son productos bancarios de renta fija que ofrecen una remuneración a sus titulares a cambio de que cumplan con una serie de requisitos, como mantener una determinada cantidad de dinero depositado en ellas o domiciliar una nómina. En este caso las entidades pueden ofrecer la rentabilidad tanto a través de unos intereses anuales sobre el capital que se mantenga ingresado en la cuenta como mediante la entrega directa de efectivo.

Las cuentas remuneradas no son un producto pensado exclusivamente para el ahorro, como otros que veremos más adelante, sino que se tratan de cuentas corrientes con todos los servicios bancarios comunes de éstas (transferencias, domiciliación de recibos, tarjetas asociadas, etc.) que ofrecen beneficios como una ventaja adicional para clientes que cumplan con una serie de condiciones.

En la mayoría de las cuentas remuneradas, esos requisitos que debe cumplir el cliente para obtener intereses están vinculados a la obtención de ingresos mensuales regulares, generalmente de una nómina, aunque también hay entidades que aceptan beneficios periódicos de otras fuentes, como una actividad como autónomo o una pensión, entre otras. No obstante, existen algunas que ofrecen rentabilidad sobre los fondos depositados por el mero hecho de abrirlas, sin condiciones.

En las cuentas remuneradas el titular puede disponer del dinero ingresado siempre que quiera, al contrario de lo que ocurre con otros productos de renta fija como los depósitos. Esa flexibilidad, sumada a otras particularidades, como la posibilidad de realizar múltiples operaciones bancarias con ellas, hacen que su rentabilidad sea de las más bajas del segmento de renta fija. Esto se debe a que no están pensadas específicamente para el ahorro, sino que ofrecen intereses como mero complemento.

A continuación puedes encontrar una selección de las mejores cuentas remuneradas del momento.

El bróker alemán Trade Republic ofrece uno de los intereses más altos del mercado al remunerar el depósito de sus clientes con hasta el 3,75% TAE sin más requisitos que tener una cuenta abierta en la plataforma. La entidad garantiza dicho porcentaje sin límite de tiempo y hasta un saldo máximo de 50.000 euros. De esta oferta se pueden beneficiar tanto las personas que ya tienen una cuenta en Trade Republic como los nuevos usuarios, quienes podrán retirar el dinero cuando quieran con total flexibilidad. Abre tu cuenta online en cuestión de minutos y disfruta de la libertad y comodidad de la gestión online. Realiza tu operativa diaria sin coste y en tan solo unos clics. Solicita la cuenta B100 sin comisiones desde la app y en pocos minutos. B100 te ofrece una cuenta corriente y dos cuentas remuneradas al 2,70% y 3,40% TAE en un mismo lugar. Con esta cuenta podrás aumentar tus ahorros con un saldo máximo a remunerar de 50.000€. Gestiona tus cuentas desde la app de B100, realiza transferencias nacionales gratuitas y envía y recibe dinero en Bizum, entre otros beneficios. Aumenta tus ahorros con la cuenta WiZink libre de comisiones con una remuneración del 2,30% TAE. Sin límite máximo de importe podrás ahorrar el importe que desees haciendo una transferencia bancaria. Cada mes recibirás el pago de intereses a tu cuenta y cuando desees retirar tu dinero lo podrás hacer sin penalizaciones y sin coste. Tu dinero estará protegido por hasta 100.000€ por depositante. Podrás abrir tu cuenta de manera completamente online en tan solo unos minutos. EVO te ayudará a domiciliar tus recibos y tu nómina si así lo deseas. Además podrás utilizar sus más de 18.000 cajeros para retirar dinero de manera gratuita y utilizar Google Pay o Apple Pay para pagar sin utilizar tu tarjeta física. EVO garantiza la remuneración del 2,85% TAE hasta el 31/01/25, a partir de esa fecha los intereses serán los vigentes en ese momento. Contratando antes del 30/06/24. Además, con la cuenta online Clara de Abanca sin comisiones podrás pagar con tu móvil y sacar dinero en miles de cajeros, recibir descuentos en gasolina, hoteles, viajes ¡y mucho más! Abre una Cuenta Online y llévate una tarjeta de débito sin comisiones. Con esta tarjeta podrás retirar dinero en más de 30.000 cajeros del banco, hacer transferencias online y disfrutar de un seguro de viajes de hasta 120.000€. Además, si domicilias tu nómina superior a 2.500€ te llevas 400€ y si tu sueldo o pensión es desde 600€ te llevas 300€ en un único pago. Para conseguir ambas promociones también es necesario domiciliar al menos dos recibos. Válido hasta el 5/10. Abre tu cuenta online y sin necesidad de papeleos para empezar a disfrutar desde este mismo momento de una cuenta sin comisiones. Además, recibirás una tarjeta Aqua sin comisiones para hacer compras, pagos o retiradas de efectivo. Esta tarjeta tiene un CVV dinamico para mayor seguridad online. BBVA te devuelve hasta 60€ en cashback por domiciliar tus recibos (agua, luz, teléfono o internet) y mantener un saldo mensual de 400€. Solo tienes que utilizar el código RECIBOS720 antes del 31/12.

Cuentas de ahorro remuneradas

Las cuentas de ahorro remuneradas, a diferencia de las cuentas remuneradas, son productos específicamente pensados para ofrecer rentabilidad a sus titulares, por lo que los usuarios no pueden hacer uso de ellas para operaciones bancarias como domiciliación de recibos o pagos con tarjetas de débito.

A cambio de esa menor flexibilidad, tienen dos ventajas muy importantes: los intereses que ofrecen suelen ser más altos que los de las cuentas remuneradas y sus requisitos son bastante menos exigentes. De hecho, en muchos casos basta con mantener depositada una cantidad mínima de dinero para que genere rentabilidad.

Al igual que ocurre con las cuentas remuneradas, las cuentas de ahorro remuneradas permiten a sus titulares disponer de su dinero siempre que quieran, por lo que se pueden ingresar o retirar fondos de ellas en cualquier momento. La única precaución que debe tener el usuario en este sentido es no dejar menos capital ingresado del que exige el producto para ofrecer intereses.

A continuación puedes encontrar una selección de las mejores cuentas de ahorro remuneradas del momento.

Hazte cliente de Freedom 24 y transfiere dinero a la Cuenta D de Freedom 24 para recibir rentabilidad al instante. Además, la cuenta no tiene coste de mantenimiento por lo que podrás incrementar tu ahorro al máximo. La cuenta remunerada de MyInvestor permite a sus usuarios obtener hasta 1.750 euros al año de beneficios sin necesidad de domiciliar la nómina. Todo el proceso de contratación se puede hacer de forma online en apenas 5 minutos, y el usuario tiene la posibilidad de contratar distintos planes que ofrecen beneficios diversos. Con esta cuenta, el titular también puede conseguir una tarjeta de débito y otra de crédito sin costes, y hacer transferencias internacionales sin coste dentro de la Unión Europea (Zona SEPA). Inbest Me ofrece una cuenta de ahorro sin ataduras y sin plazos con la que se podrá conseguir rentabilidad, acumularla y conseguir unos mayores beneficios gracias al interés compuesto. Esta cuenta sin comisiones está pensada exclusivamente para hacer crecer tus ahorros. Podrás obtener rentabilidad por el dinero de tu cuenta sin tenerlo inmovilizado. Lea Bank te ayuda ahorrar y conseguir remuneración por tu dinero gracias a su cuenta de ahorro. Esta cuenta tiene una rentabilidad muy competitiva del 3,24% TAE anual con pago de intereses cada mes. Podrás ingresar desde 5.000€ hasta 100.000€ con la seguridad de que el dinero estará protegido por el Fondo de Garantía de Depósitos de Noruega. Realiza un ingreso de entre 10.000 € y 100.000 € para disfrutar de la rentabilidad de Banca Progetto. Esta cuenta tiene una rentabilidad de 3,50% TAE y está libre de comisiones de emisión y mantenimiento. La puedes contratar 100% online en pocos minutos y con la seguridad de que tu depósito estará protegido por hasta 100.000€ por el Fondo de Garantía de Depósitos de Italia.![]()

Depósitos a plazo fijo

Otro de los productos que se pueden usar para combatir la inflación es el depósito a plazo fijo. Se trata de la opción que más intereses suele ofrecer dentro de los instrumentos de renta fija, pero también la menos flexible, ya que sus titulares están obligados a mantener inmovilizado el dinero que decidan ingresar en él durante el periodo establecido en el contrato. De retirarlo antes de tiempo, el titular se tendrá que enfrentar a una penalización que eliminará parcial o totalmente la rentabilidad generada, e incluso puede verse obligado a pagar, además, una comisión por cancelación anticipada.

Los depósitos a plazo fijo, a diferencia de las cuentas remuneradas y las de ahorro, tienen una vida determinada, que puede oscilar entre los seis meses y los cinco años. La particularidad de estos productos es que exigen que la cantidad que el cliente haya decidido depositar en ellos se mantenga hasta que venza ese plazo, como ya hemos comentado. Esto resulta de lo más interesante para los bancos, que saben que van a disponer de ese dinero durante el tiempo fijado para los fines que consideren oportunos, motivo por el que ofrecen intereses más altos que con otros productos. Si se cancela anticipadamente, las entidades pierden esa ventaja y, por lo tanto, buscan ser compensadas de alguna manera, motivo por el que incluyen penalizaciones por retirar los fondos antes de lo pactado.

Por ello, es recomendable que los usuarios que estén interesados en abrir un depósito a plazo fijo destinen a este producto una cantidad de dinero que sepan a ciencia cierta que no van a necesitar a medio o largo plazo. Porque, en el caso de tener que cancelarlo antes de tiempo, no sólo no habrán obtenido rentabilidad, sino que pueden perder dinero si la penalización incluye el pago de una comisión como compensación.

Otra consideración importante que deben tener los usuarios interesados en contratar un depósito a plazo fijo es la duración elegida en relación con los intereses y la situación económica. Si esta última es mala y no tiene visos de mejorar a corto plazo, es posible que la inflación crezca por encima de la rentabilidad que ofrece el producto, de tal forma que, pese a generar beneficios, ese capital estará perdiendo valor. Este riesgo es menor con otros instrumentos, como las cuentas remuneradas o de ahorro, porque permiten al titular retirar los fondos cuando quiera sin penalización y los destinarlos a inversiones más rentables que sí compensen el incremento de los precios.

Estas son los mejores depósitos a plazo fijo del momento para combatir la inflación.

Incrementa tus ingresos pasivos con un plan de ahorro a largo plazo. Deposita tu dinero en plazos fijos de 3, 6 o 12 meses y consigue rentabilidad por ellos. Si en algún momento necesitas el dinero, podrás retirarlo anticipadamente sin penalizaciones sobre el depósito inicial. En Banca March consigues una rentabilidad del 3,10% TAE sobre importes entre 10.000€ y 2.000.000€. Su depósito Avantio tiene una duración de 12 meses, con liquidación de intereses al vencimiento. Sin embargo, podrás realizar una cancelación anticipada con total disponibilidad y una TAE del 1,51%. Aumenta tus ahorros con este depósito abriendo una Cuenta Avantio hasta el 31/07/2024. Con la cuenta remunerada de Lea Bank consigues el 3,24% TAE por depositar tus ahorros desde 5.000€ hasta 1000.000€. Esta cuenta es libre de comisiones y condiciones, por lo que podrás retirar tu dinero junto con los intereses en cualquier momento. El Fondo de Garantía de Depósitos de Noruega protegerá tu dinero por hasta 100.000€. Además, te llevas de 25€ hasta 100€ por depositar desde 5.000€ (Código: AHORRAR100) Válido hasta el 30/06 para la apertura de la cuenta y hasta el 15/07 para la apertura del producto. Con el depósito de Novum Bank obtendrás el 3,60% TAE por depositar tus ahorros desde 10.000€ hasta 1000.000€. Empieza a ahorrar hoy mismo con tu depósito protegido por el Fondo de Garantía. La Fintech francesa Younited Credit te permite conseguir rentabilidades según el plazo desde 1 hasta 5 años. Con su importe mínimo de 2.000€ es uno de los productos con mayor accesibilidad en el mercado, remunerando hasta un máximo de 100.000€. Además, los depósitos estarán protegidos por el Fondo de Garantía de Depósitos de Francia por hasta 100.000€ por titular. Además, te llevas de 25€ hasta 100€ por depositar desde 5.000€ (Código: AHORRAR100) Válido hasta el 30/06 para la apertura de la cuenta y hasta el 15/07 para la apertura del producto. El depósito WiZink a 6 meses te ofrece una remuneración del 3,30% anual para un importe desde 5.000€. Junto con tu depósito se abrirá una cuenta de ahorro en la cual se depositarán los intereses cada 3 meses. Esta cuenta remunera el 1,00% TAE y lo mejor es que podrás retirar los beneficios cuando desees. En WiZink podrás contratar un depósito a un plazo de 18 meses con una remuneración del 2,75% anual. La cuenta es libre de comisiones, incluye una cuenta de ahorros remunerada y es de fácil solicitud. Podrás remunerar un importe máximo de hasta 250.000€ con pago de intereses trimestral. El banco italiano Banca Sistema ofrece rentabilidades desde 1 año hasta 10 años de hasta el 3,39% de TAE anual. Con plazos flexibles podrás elegir cuánto tiempo deseas dejar tu inversión con importes desde 20.000€ hasta 100.000€. El pago de los intereses es al vencimiento y no está disponible la cancelación anticipada. Invierte en el banco con la seguridad de que tus depósitos estarán protegidos por hasta 100.000€ por el Fondo de Garantía de Depósitos de Italia (Fondo Interbancario di Tutela dei Depositi). Además, te llevas de 25€ hasta 100€ por depositar desde 5.000€ (Código: AHORRAR100) Válido hasta el 30/06 para la apertura de la cuenta y hasta el 15/07 para la apertura del producto. Con sede en España, el Haintong Bank ofrece los depósitos a plazo fijo con menor plazos desde solo 3 meses hasta 3 años. Si deseas rentabilizar tu dinero rápidamente, en esta entidad podrás invertir desde 10.000€ hasta 10.000€ y conseguir una TAE máxima de 3,61%. Tu depósito estará protegido por el Fondo de Garantía de Depósitos de Portugal por hasta 100.000€ por cliente. Además, te llevas de 25€ hasta 100€ por depositar desde 5.000€ (Código: AHORRAR100) Válido hasta el 30/06 para la apertura de la cuenta y hasta el 15/07 para la apertura del producto. El banco italiano Banca Progetto lleva ofreciendo sus servicios desde 1994. Realiza un ingreso de entre 10.000 € y 100.000 € para disfrutar de la rentabilidad de Banca Progetto. Con la seguridad del Fondo de Garantía de Depósitos de Italia de hasta 100.000€ Además, te llevas de 25€ hasta 100€ por depositar desde 5.000€ (Código: AHORRAR100) Válido hasta el 30/06 para la apertura de la cuenta y hasta el 15/07 para la apertura del producto. En Klarna podrás conseguir rentabilizar tus ahorros desde 500€ hasta 85.000€. Esta fintech sueca ofrece plazos desde solo 6 meses hasta 4 años, con una de las tasas más altas del mercado y el pago de intereses al vencimiento. Asimismo, los fondos depositados estarán protegidos por el Fondo de Garantía de Depósitos de Suecia por hasta 1.050.000 Coronas Suecas. Además, te llevas de 25€ hasta 100€ por depositar desde 5.000€ (Código: AHORRAR100) Válido hasta el 30/06 para la apertura de la cuenta y hasta el 15/07 para la apertura del producto.

Activos de inversión para combatir la inflación

Otro conjunto de instrumentos financieros que se pueden utilizar para combatir los efectos de la inflación son los activos de inversión como las acciones o los ETF. En este caso, la rentabilidad que se puede obtener es bastante más elevada que la ofrecida por los productos de renta fija, pero también es mucho mayor el riesgo. Aquí nadie asegura la rentabilidad del usuario y, de hecho, las posibilidades de perder capital son elevadas.

Asimismo, hay que tener en cuenta que con los activos de inversión el usuario tiene que implicarse mucho más que con los productos de renta fija si quiere obtener beneficios, pues debe estudiar la evolución del mercado y estar atento a sus fluctuaciones para comprar o vender en un momento propicio para sus intereses.

Si el usuario decide utilizar los activos de inversión para tratar de compensar los efectos de la inflación y que el valor de su dinero no mengüe, es importante que entienda los riesgos a los que está exponiendo su capital, se informe debidamente sobre el funcionamiento de los productos con los que quiere operar y tenga en cuenta que las posibilidades de perder parcial o totalmente lo invertido son elevadas.

Invertir en acciones

Las acciones son uno de los activos de inversión más antiguos que existen. Esa dilatada trayectoria las ha convertido en la primera opción de muchas personas que se quieren iniciar en este mundo, puesto que son instrumentos ampliamente conocidos, respaldados por empresas, de los que existe abundante información y con una larga tradición que ofrece cierta seguridad a los inversores noveles. No obstante, a pesar de esa sensación, es importante tener en cuenta que el riesgo de perder dinero con ellas es elevado.

La fórmula más extendida para ganar dinero con las acciones es especular con su precio: comprarlas baratas, esperar a que su valor suba y venderlas en ese momento, obteniendo beneficios con la diferencia. Para hacer esto posible, el usuario debe investigar el mercado y estar atento a todas las noticias, tanto económicas como políticas o sociales, que puedan influir en la cotización de la empresa a la que pertenecen los títulos. También debe tener en cuenta que sus previsiones pueden fallar y que el valor de los títulos adquiridos no sólo no aumente, sino que disminuya, provocando pérdidas a su propietario.

Por otra parte, también se puede invertir en acciones de una forma más conservadora: adquiriendo títulos de empresas sólidas de las que se prevea un crecimiento sostenido, aunque lento, para conseguir beneficios tanto con los dividendos que vaya ofreciendo a sus accionistas como vendiéndolas a muy largo plazo.

Para invertir en activos como las acciones es necesario contar con un intermediario, conocido como bróker. Se trata de plataformas en las que los usuarios pueden no sólo comprar y vender títulos de empresas, también almacenarlos, acceder a herramientas de análisis de los mercados o configurar alertas de precios para recibir notificaciones en el móvil, entre otros.

Estos son los mejores brókers para invertir en acciones en España del momento.

XTB Regulado y registrado por KNF, CNMV, FCA, BaFin, CMVM Freedom24 Regulado y registrado por CySEC Trade Republic Regulado y registrado por BaFIN eToro Regulado y registrado por FCA, CySEC, ASIC... DEGIRO Regulado y registrado por BaFin, AFM, CNMV

Invertir en ETF

Otro activo interesante en el que invertir para combatir la inflación son los fondos de inversión cotizados, conocidos por sus siglas en inglés, ETF (Exchange Traded Funds). Se trata de un producto relativamente nuevo que combina características de los fondos de inversión tradicionales y de las acciones, lo que los hace muy interesantes tanto para obtener beneficios de forma pasiva como especulando con ellos.

Como los fondos de inversión tradicionales, los ETF están compuestos por una serie de activos de un mismo mercado, un mismo sector o una materia prima, entre otros, y administrados por una sociedad gestora que se encarga de investigar el mercado, comprar y vender con el objetivo de conseguir que, en conjunto, el fondo sea rentable para los inversores que participan en él.

Y como las acciones, las participaciones en los ETF se pueden vender en cualquier momento de la sesión bursátil, sin tener que esperar a que finalice dicha sesión y se valore la cartera, como ocurre con los fondos de inversión convencionales. Esto hace que su compraventa sea mucho más flexible y se pueda llevar a cabo en los momentos que más convengan al inversor.

De esta forma, los ETF son activos relativamente sencillos de manejar, puesto que buena parte de la operativa queda en manos de la sociedad gestora que los ha creado y los administra (cuyo principal objetivo es buscar rentabilidad para sus inversores), y flexibles, porque los usuarios pueden adquirirlos o traspasarlos en cualquier momento de la sesión bursátil.

No obstante, los interesados en invertir en ETF deben tener en cuenta que, al fin y al cabo, se trata de un activo financiero sometido a las fluctuaciones del mercado, por lo que el riesgo de perder dinero con ellos es elevado. Antes de empezar a operar con este producto, es recomendable que el usuario se informe bien sobre su funcionamiento y los peligros que implica para su dinero.

A continuación puedes encontrar un listado con los mejores brókers para invertir en ETF en España.

XTB

Regulado y registrado por

KNF, CNMV, FCA, BaFin, CMVM

Invertir es arriesgado y existen muchas posibilidades de que pierdas tu dinero.

Freedom24

Regulado y registrado por

CySEC

eToro

Regulado y registrado por

FCA, CySEC, ASIC...

DEGIRO

Regulado y registrado por

BaFin, AFM, CNMV

Invertir en el Fórex

Invertir en el Fórex también puede ser muy interesante para quienes busquen salvaguardar el valor de su dinero. En este mercado se negocia con pares de divisas, por ejemplo euro/dólar, dólar/libra o dólar/yen, entre otros muchos. El objetivo es adquirir una de las monedas a un precio bajo y venderla cuando su valor aumente respecto a la de su par, obteniendo así beneficios con la diferencia.

El Fórex es un mercado bastante interesante porque es muy grande, cuenta con una larga tradición y el volumen de sus operaciones es alto. Esto último hace que también sea bastante volátil, por lo que sus precios varían constantemente y, a veces, de forma brusca, en especial con divisas que no sean estables. Y más si el país de esa moneda se encuentra en periodos de inestabilidad económica, como una espiral inflacionaria.

De esta forma, invertir en el Fórex, aunque puede ser muy beneficioso para quienes conozcan su funcionamiento y tendencias, es también bastante arriesgado y el peligro de perder dinero al operar en él, alto. Por eso es recomendable que sólo inviertan en pares de divisas personas con experiencia y conocimientos sobre los mecanismos y dinámicas de este mercado.

Invertir en criptomonedas

Las criptomonedas son unos activos que han adquirido una notable popularidad en los últimos años gracias, entre otras cosas, a las enormes perspectivas de beneficios que ofrecen en poco tiempo. Esto las convierte en una opción que tener en cuenta para quienes busquen proteger el valor de su dinero frente a la inflación, pero, antes de lanzarse a operar con ellas, el interesado debe tener en cuenta varios aspectos claves de las criptodivisas para no encontrar sorpresas inesperadas. Y es que estos instrumentos son altamente inestables y el riesgo de perder dinero con ellos es altísimo.

Las criptomonedas son activos descentralizados que no están controlados por ningún organismo estatal, como sí lo están las divisas convencionales. Esto hace que nadie garantice su estabilidad y que estén mucho más expuestas a las fluctuaciones del mercado, que a veces provocan que su valor se dispare o se desplome en cuestión de horas, sin apenas margen para maniobrar.

Asimismo, hay que tener en cuenta que varios de los factores que afectan a los cambios de valor de las criptodivisas son bastante imprevisibles. Por ejemplo, la opinión de un personaje público en sus redes sociales o los rumores sobre nuevas normas que regulen su uso en determinado país, aunque no sea cierto, pueden hacer que su precio se dispare o se hunda.

Por ello, invertir en criptomonedas es muy arriesgado, y antes de hacerlo los interesados no sólo deben entender a la perfección el funcionamiento de este mercado y tener experiencia en inversiones, también deben ser muy conscientes de que existen muchas más posibilidades de perder dinero que de ganarlo al operar con criptodivisas.

A continuación puedes encontrar un listado con los mejores brókers para invertir en criptomonedas en España.

eToro

Regulado y registrado por

FCA, CySEC, ASIC...

Trade Republic

Regulado y registrado por

BaFIN

Kraken

Regulado y registrado por

FCA

¿Qué es la inflación subyacente?

Cuando una economía se ve castigada por la inflación, expertos y medios de comunicación enseguida empiezan a hablar de varios conceptos no siempre sencillos de entender. Uno de los más comunes en este caso es el de la inflación subyacente.

La inflación subyacente es un indicador que también se utiliza para medir el aumento de los precios de una determinada economía, pero guarda algunas diferencias con el medidor de la inflación tradicional que le permiten estimar de una forma más precisa la realidad de ese encarecimiento de los costes de vida.

Como hemos visto más arriba, la inflación mide el aumento de los precios de forma general, por lo que tiene en cuenta un amplísimo número de productos y servicios. El indicador de la inflación subyacente hace esto mismo, pero excluyendo dos tipos de bienes: los energéticos (gasolina, electricidad, gas, etc.) y alimentos no elaborados. Al hacer esto, elimina aquellos que suelen estar sometidos a factores coyunturales con mayor frecuencia y, por lo tanto, experimentan cambios de valor abruptos más a menudo.

Al dejar fuera los productos más volátiles, la inflación subyacente permite estudiar mejor el impacto real de las subidas de precios en una economía. Asimismo, también permite medir este fenómeno por periodos de tiempo más cortos, puesto que la inflación suele utilizarse como indicador a largo plazo, por ejemplo para comparar el encarecimiento de los coste de vida de un año con otro.

A pesar de que se excluyan los precios de la energía y los alimentos no elaborados de las mediciones de la inflación subyacente, es importante tener en cuenta que estos dos bienes, en especial los primeros, son clave para la mayoría de las empresas y el aumento de su valor puede acabar repercutiendo en este indicador de forma indirecta.

Por ejemplo, si la subida del precio de la electricidad o la gasolina no responde a un factor coyuntural y, en cambio, el encarecimiento se consolida a medio o largo plazo, esto quedará reflejado en la inflación subyacente con el tiempo porque el resto de sectores productivos incrementarán el valor de venta de sus productos para compensar el aumento de los costes de producción.

¿Qué es el IPC y por qué es importante al hablar de la inflación en España?

El Índice de Precios de Consumo (IPC) es un indicador que mide la evolución de los bienes y servicios que consume la población de España de forma habitual en su día a día. Para ello, esta medida estadística toma como referencia los productos que conforman usualmente la cesta de la compra de las familias de nuestro país, según informa el Instituto Nacional de Estadística (INE), que es el organismo público que se encarga de elaborarlo.

Entre las categorías de productos que el INE incluye en el IPC se encuentran alimentos y bebidas no alcohólicas, bebidas alcohólicas y tabaco, vestidos y calzado, vivienda, menaje, medicina, transporte, comunicaciones, ocio y cultura, enseñanza y hoteles, cafés y restaurantes.

La importancia del IPC radica en que, cuando se da el fenómeno de la inflación, es el indicador que mejor traduce el impacto económico real que tendrá la subida generalizada de precios en el bolsillo de los ciudadanos.

¿Cuándo bajará la inflación?

Se trata de una pregunta muy difícil de responder, puesto que la inflación es un fenómeno complejo para el que no existen soluciones sencillas. Si la subida generalizada de precios se ha producido como consecuencia de factores coyunturales, es posible que se vaya reduciendo paulatinamente una vez desaparezca lo que la inició. Aunque, eso sí, hay que tener en cuenta que ese descenso será mucho más lento que el encarecimiento previo.

En muchos casos, cuando la inflación sigue creciendo sin freno o se estanca, sin remitir, por un periodo largo de tiempo, los gobiernos y organismos económicos públicos del país o países afectados empiezan a tomar medidas para tratar de reducir el impacto de sus efectos. Por ejemplo, los bancos centrales suelen incrementar las tasas de interés de los préstamos al consumo (hipotecas, tarjetas de crédito, créditos personales, etc.) para que haya menos dinero en circulación y, así, se frene la demanda de productos con el objetivo de que los precios de estos se reduzcan. Esto, no obstante, tiene una consecuencia negativa importante, pues provoca que las empresas vendan menos, lo que suele llevar al estancamiento de la economía y al aumento del desempleo.

Otra solución a la inflación puede ser alcanzar un pacto de rentas, por el que empresarios y trabajadores aceptan compartir los costes de la inflación con el objetivo de frenarla sin que haya un descenso brusco de la demanda ni grandes despidos. Con este compromiso, mediado por el Gobierno, los sindicatos aceptan subidas de salario más moderadas de las que cabría esperar por el aumento de los costes de vida y la patronal concede subir ligeramente los sueldos, mantener los empleos e incrementar los precios de sus productos o servicios menos de lo que deberían para compensar por completo la subida de los costes de producción.

No obstante, es posible que estas medidas no resulten efectivas, o lo sean de una forma mucho más lenta de lo esperado. Determinar el fin de la inflación, en definitiva, es extremadamente complejo y nadie puede saber a ciencia cierta cuándo se producirá, tan sólo hacer estimaciones.

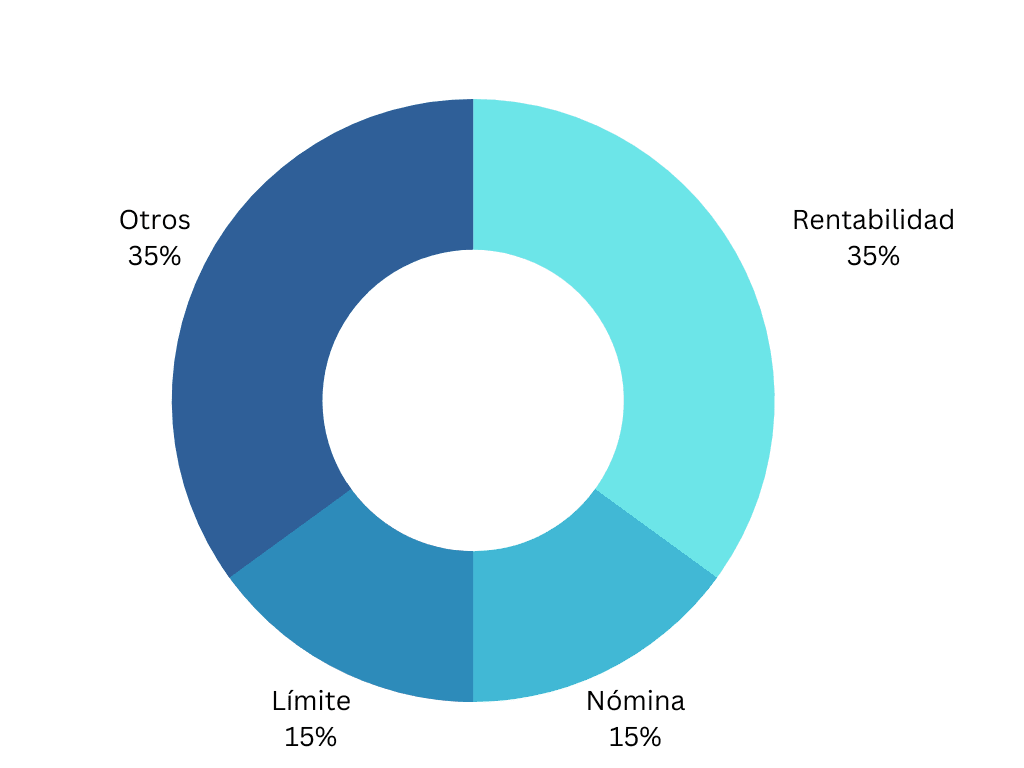

Metodología: cómo establecemos cuáles son las mejores cuentas remuneradas (julio 2024)

Para establecer cuáles son las mejores cuentas remuneradas tenemos que tener en cuenta cuál es el interés general de los consumidores, para ello nos preguntamos qué pueden estar buscando en una cuenta remuneradas y qué características son las más determinantes para diferenciarlas. Tras reunir todos los datos y mediante un exhaustivo análisis hemos ponderado los criterios para ofrecer un listado que ayude al lector a encontrar un producto que le interese y que se adapte a sus necesidades y preferencias.

Las cuentas remuneradas analizadas para hacer esta clasificación corresponden a diferentes entidades financieras que ofrecen productos de calidad con unas características destacadas y unas comisiones ajustadas o nulas.

Con el fin de explicar la clasificación vamos a desgranar los parámetros que diferencian unas cuentas remuneradas de otras:

- Rentabilidad (35 %): la rentabilidad es el elemento básico de una cuenta remunerada porque incrementará el dinero depositado, ya que lo generado se añadirá en la cuenta en el periodo establecido.

- Domiciliación de la nómina (15 %): es una manera de conseguir un ingreso extra en la cuenta. Muchas entidades ofrecen una cantidad de dinero determinada o una rentabilidad mayor si se domicilia la nómina.

- Límite a remunerar (15 %): es importante tenerlo en cuenta ya que determinará la remuneración máxima que una persona puede obtener por su dinero.

- Servicios adicionales (35%):

- Comisiones

- Condiciones

- Operativa gratuita

- Tarjetas gratuitas disponibles

- Atención al cliente

Otros artículos que podrían interesarte

Ofertas de las mejores cuentas remuneradas que acaban en julio 2024

Trade Republic remunera el 3,75 % con su cuenta de ahorro tras la decisión del BCE

El BCE baja los tipos de interés: así afectará a los distintos productos financieros

El IPC sube en abril por el precio del gas y la cesta de la compra: ¿qué supone para los consumidores?

Pixpay: tarjeta prepago para adolescentes y niños